आप क्या करना चाहते हैं?

पर्सनल जानकारी

आपके परिवार के भविष्य की सुरक्षा के लिए आवश्यक लाइफ इंश्योरेंस यह हैः

₹ 0

आपके लिए सुझाए गए प्लान

लाइफ इंश्योरेंस

लाइफ इंश्योरेंस कितना होना चाहिए?

इससे संबंधित कई विचार मन में आते हैं, आइए, हम आपको लाइफ इंश्योरेंस संबंधी आवश्यकताओं के लिए आसान निर्णय लेने में आपकी सहायता करें.

सोच रहे हैं कि कौन सा जीवन बीमा खरीदें?

एडवाइज़र से

अभी बात करें

अभी बात करें

हम आपकी ज़रूरतों के आधार पर सबसे उत्तम इंश्योरेंस प्लान चुनने में आपकी मदद करते हैं

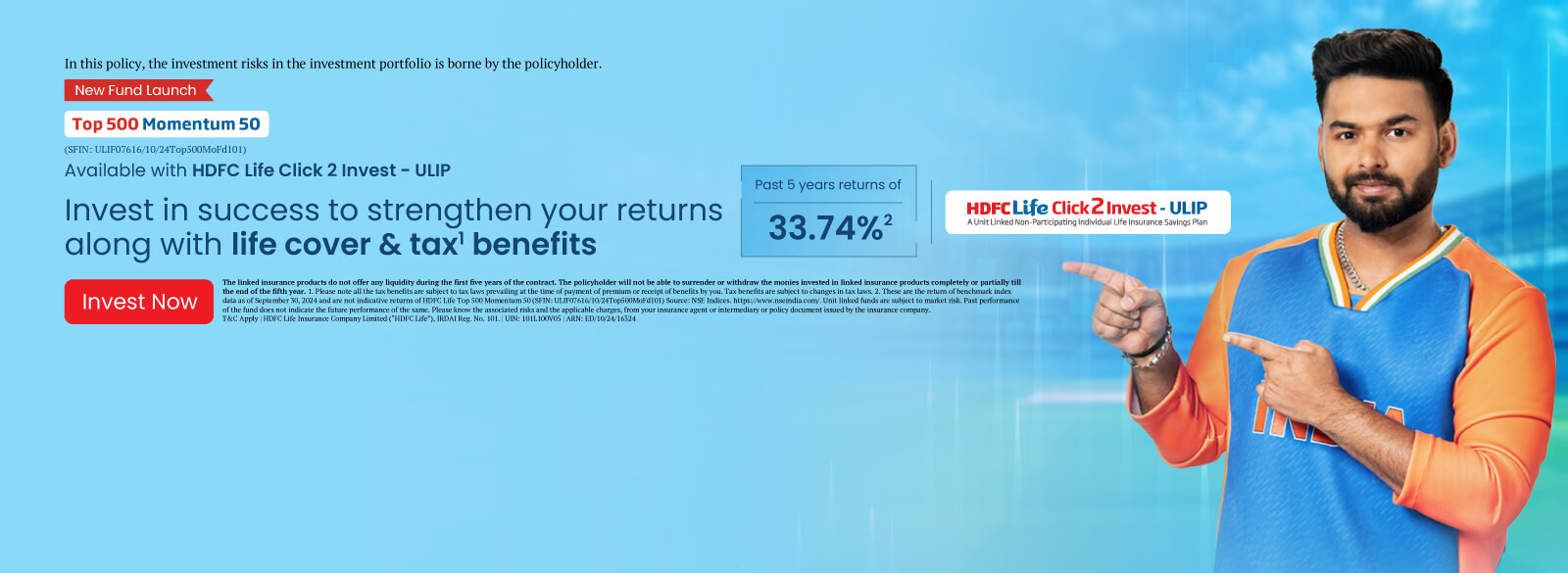

एच डी एफ सी लाइफ क्लिक 2 इन्वेस्ट - ULIP

अपने इन्वेस्टमेंट से अधिकतम लाभ प्राप्त करने के लिए न्यूनतम शुल्क

ऑनलाइन खरीदारी के मुख्य लाभ

सुरक्षित और पारदर्शी

सभी नियम और शर्तें, पॉलिसी शुल्क सामने से बताए जाते हैं, कोई छिपे हुए शुल्क या विवरण नहीं होते. जो आपको दिखता है, वही मिलता है.

प्रमाणित और पंजीकृत ऑनलाइन एजेंट

हमारे ऑनलाइन एजेंट आपको हर कदम पर सहायता करेंगे - जैसे प्रोडक्ट चुनना, फॉर्म भरना, भुगतान करना और बिक्री के बाद की सेवाएं. हर कदम ऑनलाइन किया जा सकता है. जवाबदेही के लिए, हमारे सभी कॉल रिकॉर्ड किए जाते हैं.

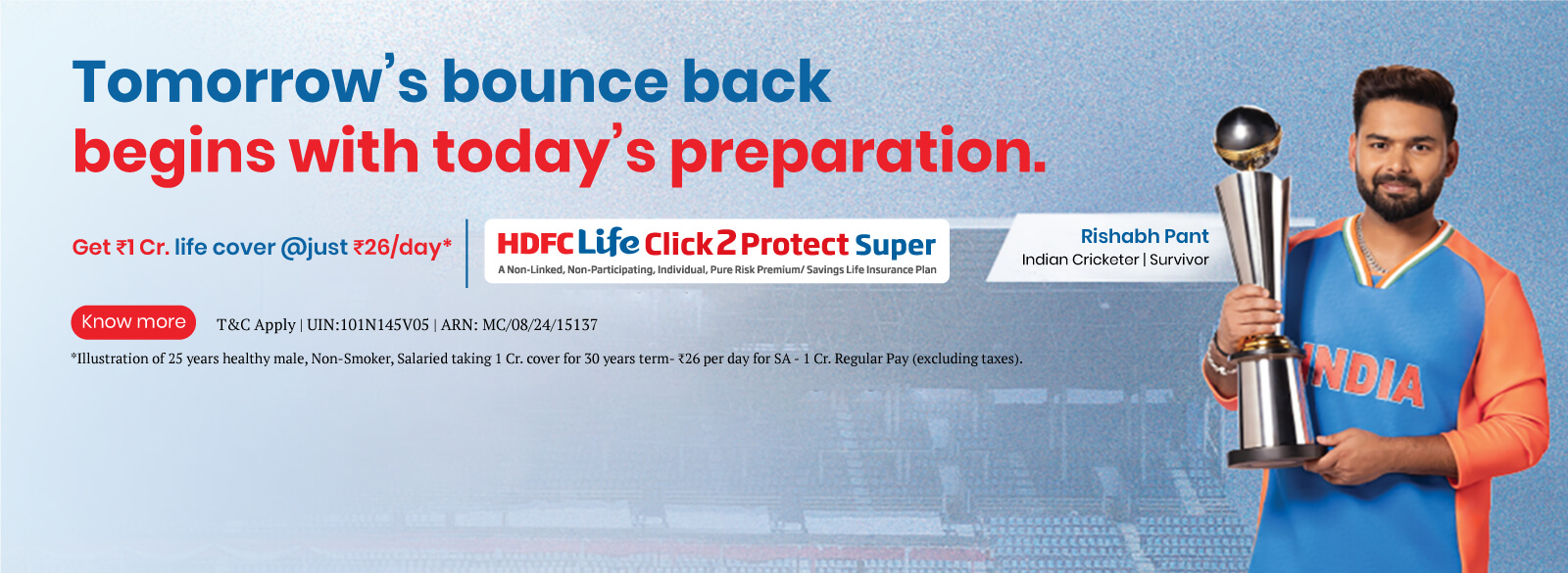

विशेष ऑनलाइन डिस्काउंट

प्रोडक्ट के प्रकार के आधार पर, ऑनलाइन इंश्योरेंस खरीदना किफायती है. उदाहरण: आपको हमारे टर्म प्रोडक्ट : एचडीएफसी लाइफ क्लिक 2 प्रोटेक्ट सुपर के अपने पहले प्रीमियम पर अतिरिक्त 7% ऑनलाइन डिस्काउंट मिलता है

सुविधा, अब आपकी उंगलियों पर

सभी प्रोडक्ट और प्लान के विकल्पों के बारे में जानें, पॉलिसी की अवधि चुनें, प्रीमियम का भुगतान करें, सब कुछ अपने घर बैठे आराम से. पूरे भारत में ऑनलाइन और 400+ ब्रांच से भी सहायता प्राप्त करें.

एच डी एफ सी लाइफ इंश्योरेंस - कस्टमर की राय!

परिचय

एच डी एफ सी लाइफ

एच डी एफ सी लाइफ भारत की अग्रणी लाइफ इंश्योरेंस कंपनियों में से एक है, जो सुरक्षा, पेंशन, बचत और इन्वेस्टमेंट, स्वास्थ्य आदि से संबंधित आपकी सभी आवश्यकताओं को पूरा करने वाले व्यक्तिगत और ग्रुप इंश्योरेंस समाधान प्रदान करती है.

एच डी एफ सी लाइफ इंटीग्रेटेड वार्षिक रिपोर्ट FY 2023 - 2024 के अनुसार

क्लेम ट्रैक रिकॉर्ड

FY 2023-2024 के लिए

हमने 99.50% व्यक्तिगत क्लेम्स का भुगतान किया है!*

एच डी एफ सी लाइफ में, हम आसान और बिना किसी समस्या के क्लेम अनुभव सुनिश्चित करते हैं. हम क्लेम के तेज़ सेटलमेंट के लिए हमारी ओर से पूरा प्रयास करते हैं तथा हमारा यह प्रयास और आश्वासन हमारे क्लेम सेटलमेंट रेशियो में दिखाई देता है.

उसी दिन क्लेम प्रोसेसिंग

शुरू होने की तिथि से 3 वर्षों के बाद, सभी इंडिविजुअल क्लेम 24 कार्यकारी घंटों के भीतर प्रोसेस किए जाते हैं**.

*FY 2023-24 के ऑडिटेड वार्षिक आंकड़ों के अनुसार इंडिविजुअल डेथ क्लेम सेटलमेंट रेशियो पॉलिसी की संख्या पर निकाला गया है.

पिछले 5 वर्षों के क्लेम का ट्रेंड देखें.**बशर्ते हमें सभी संबंधित और आवश्यक डॉक्यूमेंट प्राप्त हुए हों और अन्य किसी जांच की आवश्यकता न हो. क्लेम अनुरोध अप्रूव होने के बाद निर्धारित समय-सीमा के भीतर क्लेम सेटलमेंट प्रोसेस पूरी की जाएगी.

अधिक जानेंलाइफ इंश्योरेंस क्या है?

क्या आपने कभी सोचा है कि किसी दिन आपकी असमय मृत्यु होने पर आपके परिवार का क्या होगा? उनके फाइनेंस की देखभाल कौन करेगा, जैसे कि EMI, किराना, शिक्षा और विवाह के खर्च? क्या आपकी इन्वेस्टमेंट या सेविंग लंबे समय तक जीवित रहने में उनकी मदद करने के लिए पर्याप्त होगी? अगर आप वास्तव में इस सबके बारे में चिंतित हैं, तो लाइफ इंश्योरेंस निश्चित रूप से उत्तर है.

पॉलिसी अवधि के दौरान आपके प्रीमियम भुगतान के बदले, लाइफ इंश्योरर जैसे एच डी एफ सी लाइफ आपको लाइफ कवर राशि प्रदान करता है. लाइफ इंश्योरेंस कवर पॉलिसी की अवधि के दौरान आपकी असमय मृत्यु की स्थिति में, एकमुश्त भुगतान प्रदान करके आपके परिवार के भविष्य की सुरक्षा करता है, जिसे मृत्यु लाभ भी कहा जाता है. इसके अलावा, पॉलिसी की अवधि समाप्त होने पर, कुछ लाइफ इंश्योरेंस पॉलिसी आपको मेच्योरिटी लाभ देती हैं.

जैसा कि आप लाइफ इंश्योरेंस प्रीमियम का भुगतान करते हैं, इंश्योरर पॉलिसीधारक की मृत्यु पर या पूर्वनिर्धारित अवधि के बाद, लाइफ इंश्योरेंस पॉलिसी के लाभार्थी को कुछ राशि का भुगतान करने के लिए सहमत होता है, जो कवर राशि होती है.

क्योंकि प्रीमियम का भुगतान लाइफ इंश्योरेंस पॉलिसी के सभी लाभों को पाने का एकमात्र तरीका है, सबसे अच्छा होगा कि किफायती प्रीमियम चुना जाए. जब आप समय पर सभी प्रीमियम का भुगतान करते रहते हैं, तो इंश्योरर वादा की गई कवर राशि देता है.

अब सवाल आता है, लाइफ इंश्योरेंस क्यों खरीदें? यह कौन से लाभ देता है? ठीक है, हम आपके लिए इसे आसान बनाते हैं.

लाइफ इंश्योरेंस का सबसे महत्वपूर्ण लाभ आपके फाइनेंस की सुरक्षा करना है. किसी भी लाइफ इंश्योरेंस प्लान के प्रकार में आपके परिवार को फाइनेंशियल स्थिरता देने की क्षमता होती है, जो इसके मुख्य लाभों में से एक है. मृत्यु लाभ एक प्रमुख भाग है और लाइफ इंश्योरेंस पॉलिसी में शामिल होता है. यदि पॉलिसी अवधि के भीतर आपकी मृत्यु हो जाती है तो आपके परिवार के सदस्यों या नॉमिनी को सम अश्योर्ड प्राप्त होगी, जो पूर्वनिर्धारित राशि है. यह आपके परिवार के सदस्यों की फाइनेंशियल स्थिरता की गारंटी देता है, भले ही आप आस-पास न हों.

लाइफ इंश्योरेंस का दूसरा लाभ यह है कि यह सेविंग की आदत को बढ़ाने में मदद करता है. अपनी लाइफ इंश्योरेंस पॉलिसी की वैधता बनाए रखने के लिए, आपको आवधिक भुगतान या प्रीमियम देना होगा. अगर प्रीमियम का भुगतान नहीं किया जाता है, तो आपकी पॉलिसी कैंसल की जा सकती है. इस प्रकार, आप सेविंग की आदत बनाते हैं जिससे नियमित आधार पर इन्वेस्ट करने से आपको लंबे समय तक सहायता मिलेगी.

लाइफ इंश्योरेंस टैक्स सेविंग को भी बढ़ावा देता है. सेविंग और इन्वेस्टमेंट को प्रोत्साहित करने के प्रयास में सरकार विभिन्न प्रकार के इन्वेस्टमेंट इंस्ट्रूमेंट पर टैक्स सेविंग सुविधा देती है. ऐसा ही एक टूल लाइफ इंश्योरेंस है. 1961* के इनकम टैक्स एक्ट के सेक्शन 80C के तहत कटौती के अनुसार, आप भुगतान किए गए वार्षिक प्रीमियम के लिए ₹ 1.5 लाख तक की टैक्स कटौती प्राप्त करने के लिए पात्र हैं. इस प्रकार आपको टैक्स सेविंग और इन्वेस्टमेंट दोनों का लाभ मिलता है.

दूसरा लाभ यह है कि लाइफ इंश्योरेंस आपके जीवन के प्रमुख फाइनेंशियल लक्ष्यों को पूरा करने में मदद करता है. समय के साथ, कुछ लाइफ इंश्योरेंस पॉलिसी कैश वैल्यू प्राप्त करती हैं. लाइफ इंश्योरेंस के लिए पॉलिसी, जैसे ULIP, में इन्वेस्टमेंट कंपोनेंट भी शामिल हैं. आपका प्रीमियम इन्वेस्ट किया जाता है और बिक्री योग्य प्रतिभूतियों पर रिटर्न प्राप्त करता है. वे समय के साथ एक बड़े कॉर्पस में संचित होते हैं, जिसका उपयोग आपके बच्चे की शिक्षा, बच्चे के विवाह आदि के उद्देश्यों को पूरा करने के लिए किया जा सकता है.

लाइफ इंश्योरेंस का पांचवां लाभ डिस्ट्रीब्यूशन और वेल्थ प्रोटेक्शन है. सबसे सुरक्षित लॉन्ग-टर्म के इन्वेस्टमेंट विकल्पों में से एक है लाइफ इंश्योरेंस पॉलिसी. इसलिए, लाइफ इंश्योरेंस होने से आप अपनी संपत्ति को टैक्स और महंगाई से बचा सकेंगे. इस सुविधा के कारण, लॉन्ग-टर्म की पेंशन बनाने के लिए रिटायर्ड इन्वेस्टर्स के लिए लाइफ इंश्योरेंस प्लान बेहतरीन टूल हैं.

लाइफ इंश्योरेंस कैसे काम करती है?

किसी भी प्रकार का लाइफ इंश्योरेंस खरीदते समय, आपके लिए यह समझना महत्वपूर्ण है कि यह कैसे काम करता है और आपके नॉमिनी को आपकी पॉलिसी के लाभ कैसे प्राप्त हो सकते हैं. बेहतर समझ आपको भुगतान की फ्रीक्वेंसी, भुगतान का प्लान और सम अश्योर्ड निर्धारित करने में मदद करेगा.

1. लाइफ इंश्योरेंस खरीदना

लाइफ इंश्योरेंस खरीदते समय, निम्नलिखित कारकों पर विचार करना महत्वपूर्ण है:

- आपके लिए आवश्यक लाइफ कवरेज

- लाइफ इंश्योरेंस का प्रकार जो आपकी फाइनेंशियल ज़रूरतों को पूरा करेगा

- आपके द्वारा भुगतान किए जाने वाले प्रीमियम. उदाहरण के लिए टर्म इंश्योरेंस कैलकुलेटर आपको टर्म इंश्योरेंस खरीदने के लिए प्रीमियम की गणना करने में मदद कर सकता है

- ऐड-ऑन राइडर जो आपको कॉम्प्रिहेंसिव फाइनेंशियल कवर प्राप्त करने में मदद करेंगे

- प्रत्येक संभावित पॉलिसी के लिए विभिन्न लाइफ इंश्योरेंस कोटेशन के बीच अंतर

2. प्रीमियम का भुगतान

लाइफ इंश्योरेंस का प्रीमियम कुछ कारकों पर निर्भर करता है, जैसे कि आपके द्वारा खरीदे गए लाइफ इंश्योरेंस का प्रकार, पॉलिसी की अवधि, प्रीमियम भुगतान की अवधि, आपकी आयु, आपका लिंग, पॉलिसी बेचने वाली इंश्योरेंस कंपनी और आपका समग्र स्वास्थ्य, वेलनेस और परिवार की हिस्ट्री.

- टर्म इंश्योरेंस प्लान के प्रीमियम की गणना करने के लिए आप टर्म इंश्योरेंस कैलकुलेटर का उपयोग कर सकते हैं

- ULIP के प्रीमियम की गणना करने के लिए आप ULIP कैलकुलेटर का उपयोग कर सकते हैं

- सेविंग प्लान के प्रीमियम की गणना करने के लिए आप सेविंग कैलकुलेटर का उपयोग कर सकते हैं

- इन्वेस्टमेंट प्लान के प्रीमियम की गणना करने के लिए आप इन्वेस्टमेंट कैलकुलेटर का उपयोग कर सकते हैं

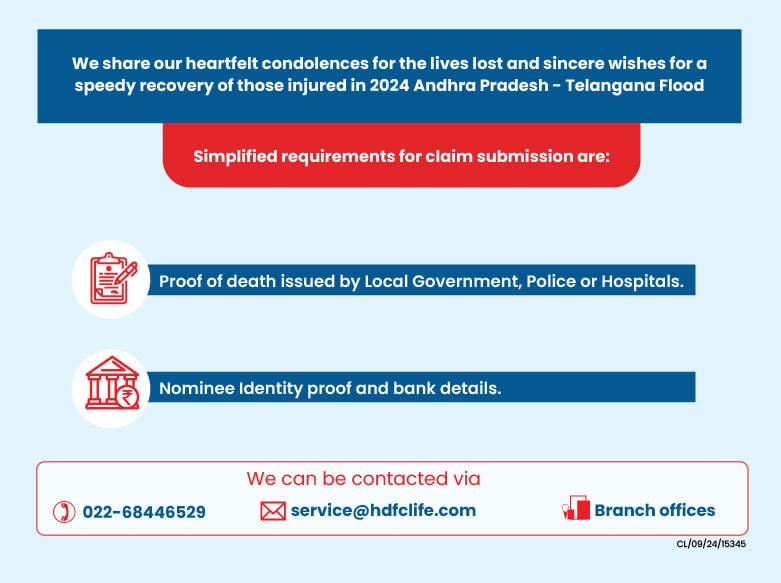

3. क्लेम्स

जहां तक क्लेम का संबंध है, यदि इंश्योर्ड व्यक्ति की पॉलिसी की अवधि के दौरान मृत्यु हो जाती है, तो इंश्योर्ड व्यक्ति के नामित व्यक्ति को इंश्योरर द्वारा पूर्व निर्धारित राशि में मृत्यु लाभ का भुगतान किया जाता है. इसके लिए क्लेम करने की प्रोसेस काफी आसान है. ऑनलाइन, टेक्स्ट मैसेज, ईमेल, इंश्योरर के कॉल सेंटर पर फोन या ब्रांच ऑफिस में व्यक्तिगत रूप से क्लेम सबमिट किया जा सकता है. क्लेम की प्रोसेसिंग को तेज करने के लिए, आवश्यक पेपरवर्क तैयार होते ही इंश्योरर को सूचित करना सबसे अच्छा होता है. लाइफ इंश्योरेंस पॉलिसी खरीदने से पहले इंश्योरर के क्लेम सेटलमेंट रेशियो पर रिसर्च करें. इससे यह संकेत मिलता है कि आपका क्लेम हल हो जाएगा.

विभिन्न प्रकार के लाइफ इंश्योरेंस क्या हैं?

लाइफ इंश्योरेंस के कुछ प्रकार हैं:

1 टर्म इंश्योरेंस

टर्म इंश्योरेंस आपकी मृत्यु की स्थिति में आपके परिवार की भविष्य की फाइनेंशियल स्थिरता की सुरक्षा करता है. टर्म इंश्योरेंस पूरी तरह से प्रोटेक्शन प्लान है. इसके अलावा, अन्य लाइफ इंश्योरेंस प्रोडक्ट की तुलना में, टर्म इंश्योरेंस का प्रीमियम सस्ता होता है. अगर आप कम उम्र में बड़े कवर खरीदते हैं, तो प्रीमियम भी अधिक उचित होते हैं. अगर आप प्रीमियम के रिटर्न के साथ टर्म इंश्योरेंस तक जीवित रहते हैं, तो आप पॉलिसी की अवधि के बाद अपने सभी प्रीमियम वापस प्राप्त करने का विकल्प चुन सकते हैं. अगर आप क्रिटिकल इलनेस इंश्योरेंस प्राप्त करना चाहते हैं, तो आप अपने बेस टर्म इंश्योरेंस के साथ क्रिटिकल इलनेस राइडर का लाभ उठा सकते हैं.

2 होल लाइफ इंश्योरेंस

होल लाइफ इंश्योरेंस एक ऐसा प्लान है जो पॉलिसीधारक को पूरे जीवन के लिए लाइफ कवर प्रदान करता है. यह 99 या 100 वर्ष की आयु तक बढ़ाया जा सकता है.

3 ULIP

यूनिट लिंक्ड इंश्योरेंस प्लान (ULIP) एक विशेष प्रकार का लाइफ इंश्योरेंस है, जो सुरक्षा के साथ-साथ इन्वेस्टमेंट भी प्रदान करता है.ULIP के साथ, आपको लाइफ कवरेज और मार्केट-लिंक्ड विकल्पों में इन्वेस्ट करने का मौका मिलता है, जिससे समय के साथ आपका पैसा बढ़ता है. यह विभिन्न इन्वेस्टमेंट फंड के बीच स्विच करने की सुविधा और टैक्स लाभ भी प्रदान करता है. लाइफ इंश्योरेंस कोटेशन आपको पता लगाने में मदद करते हैं कि आपको कितना कवरेज चाहिए और इंश्योरेंस और इन्वेस्टमेंट के बीच अपने पैसे को कैसे विभाजित करना है.

4 रिटायरमेंट प्लान

रिटायरमेंट प्लान या पेंशन प्लान लाइफ इंश्योरेंस प्रोडक्ट हैं, जिन्हें रिटायरमेंट के बाद फाइनेंशियल रूप से आपकी सुरक्षा सुनिश्चित करने के लिए तैयार किया गया है. ये आपको अपने काम करने के वर्षों के दौरान पैसा इन्वेस्ट करके एक सेविंग फंड का निर्माण करने की सुविधा प्रदान करते हैं, जिसका उपयोग आप काम करना बंद करने के बाद कर सकते हैं. रिटायरमेंट प्लान में इन्वेस्ट करना आरामदायक और चिंता-मुक्त रिटायरमेंट के लिए तैयार करने वाला एक स्मार्ट, अनुशासित तरीका है.

5 चाइल्ड इंश्योरेंस प्लान

बच्चों को सर्वश्रेष्ठ मिलना चाहिए, और चाइल्ड इंश्योरेंस प्लान शिक्षा और विवाह के खर्चों के लिए बचत करके उनके भविष्य को सुरक्षित करने में मदद कर सकता है. चाइल्ड प्लान बच्चे के 18 वर्ष का होने पर एकमुश्त राशि या वार्षिक भुगतान के रूप में मेच्योरिटी लाभ प्रदान करते हैं. इनमें माता-पिता के लिए इंश्योरेंस भी शामिल है, जो इंश्योर्ड माता-पिता की पॉलिसी अवधि के दौरान मृत्यु हो जाने पर फाइनेंशियल सहायता प्रदान करता है.

चाइल्ड प्लान का एक प्रमुख लाभ यह है कि इनमें आप अपने पैसे को इन्वेस्ट करने के तरीके का चुनाव कर सकते हैं — चाहे डेट, इक्विटी हो या फिर बैलेंस्ड फंड में. ULIP चाइल्ड प्लान यह सुनिश्चित करता है कि आपके रिटर्न महंगाई के अनुसार ही हों.

6 सेविंग और इन्वेस्टमेंट प्लान

सेविंग प्लान लाइफ इंश्योरेंस प्रोडक्ट हैं जो समय के साथ गारंटीड फाइनेंशियल फंड बनाने में आपकी सहायता करते हैं. आप इन पैसों का उपयोग अपनी फाइनेंशियल ज़रूरतों और भविष्य के लक्ष्यों को पूरा करने के लिए कर सकते हैं.

इन प्लान के दो लाभ हैं: ये आपको अपनी धन-संपत्ति को बढ़ाने में मदद करते हैं और लाइफ इंश्योरेंस प्रदान करते हैं. इन्वेस्टमेंट प्लान मृत्यु लाभ भी प्रदान करते हैं. आपके द्वारा चुने गए सेविंग प्लान के प्रकार के आधार पर, यह आय के बैकअप स्रोत के रूप में भी कार्य कर सकता है, जिससे आप लॉन्ग-टर्म प्लानिंग कर पाते हैं. आप मनी बैक पॉलिसी का विकल्प भी चुन सकते हैं, जिससे फाइनेंशियल सुरक्षा और इन्वेस्टमेंट दोनों लाभ प्राप्त होते हैं.

7 ग्रुप इंश्योरेंस प्लान

ग्रुप इंश्योरेंस प्लान एक बार में लोगों के विशिष्ट समूह को कई इंश्योरेंस लाभ देने की सुविधा प्रदान करते हैं. ग्रुप और संगठन अपने सदस्यों या कर्मचारियों को प्रभावी लाइफ इंश्योरेंस लाभ प्रदान करने के लिए इनका उपयोग कर सकते हैं.

अब, आप पूछ सकते हैं कि ग्रुप इंश्योरेंस प्लान क्यों चुनें. ग्रुप इंश्योरेंस प्लान का प्राथमिक लाभ बड़े पैमाने पर इंश्योरेंस कवरेज के लिए उनका आसान दृष्टिकोण है. ये प्लान ऐसे बैंकों, सोसाइटी, नियोक्ताओं, एसोसिएशन और फाइनेंशियल संस्थानों के लिए सही हैं जो पूर्वनिर्धारित कैटेगरी में फिट होने वाले व्यक्तियों के समूह के लिए कवरेज प्रदान करते हैं.

आपको लाइफ इंश्योरेंस खरीदने पर क्यों विचार करना चाहिए?

लाइफ इंश्योरेंस खरीदना एक से अधिक तरीकों से महत्वपूर्ण है. आइए समझाते हैं कि क्यों लाइफ इंश्योरेंस खरीदना विकल्प नहीं है, बल्कि आवश्यकता है:

आपके परिवार और प्रियजनों के लिए फाइनेंशियल सुरक्षा

लाइफ इंश्योरेंस प्लान आपके परिवार को आपकी मृत्यु की स्थिति में आपकी आय की जगह लेकर आराम से और चिंतामुक्त रहने में मदद कर सकता है. यह उन्हें अपने जीवन स्तर को बनाए रखने और भोजन, किराया, स्कूलिंग आदि के बिलों का भुगतान करने में सहायता करता है.

...अधिक पढ़ें

आपके बच्चों की भविष्य की शिक्षा का भुगतान करना

यदि परिवार के प्राथमिक कमाने वाले की मृत्यु हो जाती है तो उनकी शिक्षा का खर्च बहुत बोझ डालने वाला हो सकता है. अगर आप जीवित नहीं रहते हैं, तो भी लाइफ इंश्योरेंस यह सुनिश्चित करता है कि आपके बच्चे अपनी पसंद के कॉलेज में जाएं.

...अधिक पढ़ें

रिटायरमेंट के लिए सेविंग करना और भविष्य के लिए योजनाएं बनाना

बीमारी और विकलांगता जैसी अप्रत्याशित घटनाओं से आपका परिवार फाइनेंशियल रूप से बर्बाद हो सकता है. यह एक सेफ्टी नेट के रूप में कार्य करता है और अप्रत्याशित स्थितियों में खर्चों के लिए भुगतान करता है.

...अधिक पढ़ें

आपके किसी भी क़र्ज़ को सेटल करना

आपके कर्ज़ों के परिणामस्वरूप आपके परिवार को आपकी मृत्यु के बाद फाइनेंशियल कठिनाइयों का सामना करना पड़ सकता है. लाइफ इंश्योरेंस आपके परिवार के सदस्यों को क्रेडिट कार्ड के बिल और हाउस लोन जैसे कर्ज़ का भुगतान करने में सहायता करके फाइनेंशियल स्वतंत्रता प्रदान करता है. अगर आपके पास कई देयताएं हैं और आप राशि को कवर करना चाहते हैं, तो आप चुन सकते हैं 2 करोड़ का टर्म इंश्योरेंस.

...अधिक पढ़ें

इनकम टैक्स एक्ट के तहत टैक्स कटौती** के लिए पात्रता प्राप्त करना

इनकम टैक्स एक्ट के सेक्शन 80C के तहत, आप अपने भुगतान किए गए प्रीमियम के साथ वार्षिक रूप से ₹ 1.5 लाख तक की टैक्स कटौती का लाभ उठा सकते हैं. आप ऐड-ऑन राइडर के लिए भुगतान किए गए प्रीमियम के लिए सेक्शन 80d का लाभ भी उठा सकते हैं.

...अधिक पढ़ें

फाइनेंशियल सुरक्षा और मन की शांति के लिए

लाइफ इंश्योरेंस यह सुनिश्चित करके आपको शांति की भावना दे सकता है कि आपका परिवार फाइनेंशियल रूप से सुरक्षित है और उसे आपके कर्ज़ के बारे में चिंता करने की आवश्यकता नहीं है. फिर आप पूरे आत्मविश्वास के साथ तनाव-मुक्त जीवन जी सकते हैं.

...अधिक पढ़ें

लाइफ इंश्योरेंस किसे खरीदना चाहिए?

नव विवाहित लोग

विवाहित दंपतियों को लाइफ इंश्योरेंस की आवश्यकता होती है, विशेष रूप से यदि कोई साथी दूसरे की आय पर निर्भर करता है. यह गारंटी देता है कि जीवित जीवनसाथी आराम से रह सकता है और घरेलू बिल और EMI जैसी चीजों का भुगतान कर सकता है.

...अधिक पढ़ें

युवा माता-पिता

अगर आपके बच्चे हैं तो आपकी अक्षमता की स्थिति में आपके बच्चों के खर्चों को कवर करने के लिए लाइफ इंश्योरेंस होना आवश्यक है. इस कवर में नियमित बिल, स्कूलिंग, विवाह और बच्चों की परवरिश से जुड़े अतिरिक्त खर्चों का भुगतान शामिल है.

...अधिक पढ़ें

फाइनेंशियल देयताओं वाले व्यक्ति

अगर आपके पास मॉरगेज या स्टूडेंट लोन जैसे बड़ी मात्रा वाले क़र्ज़ हैं, तो लाइफ इंश्योरेंस यह सुनिश्चित कर सकता है कि आपके निधन के बाद आपके परिवार को इससे निपटना न पड़े.

इसके अलावा, अगर आप अविवाहित हैं और आपके आश्रित व्यक्ति आपकी आय पर निर्भर हैं, जैसे वृद्ध माता-पिता या बड़े भाई-बहन, तो लाइफ इंश्योरेंस उन्हें आपकी मृत्यु के बाद आवश्यक फाइनेंशियल सहायता प्रदान कर सकता है. अपने परिवार के भविष्य को फाइनेंशियल रूप से सुरक्षित करने के लिए 1 करोड़ का टर्म इंश्योरेंस आपके लिए पर्याप्त हो सकता है.

...अधिक पढ़ें

जल्द रिटायर होने वाले लोग

अगर आप रिटायरमेंट की योजना बना रहे हैं और अपनी रिटायरमेंट सेविंग को बढ़ाना चाहते हैं, तो कुछ लाइफ इंश्योरेंस पॉलिसी, जैसे कि होल लाइफ इंश्योरेंस प्लान या यूनिवर्सल लाइफ इंश्योरेंस आपको अपने सुनहरे वर्षों के दौरान अतिरिक्त आय देकर आपके फाइनेंशियल उद्देश्यों को पूरा करने में मदद कर सकती है.

...अधिक पढ़ें

जब आप लाइफ इंश्योरेंस खरीदते हैं तो क्या होता है?

जब आप लाइफ इंश्योरेंस पॉलिसी खरीदते हैं, तो आप एक एग्रीमेंट पर हस्ताक्षर करते हैं और पूर्वनिर्धारित समय के लिए नियमित आधार पर इंश्योरेंस कंपनी को—मासिक या वार्षिक रूप से—प्रीमियम का भुगतान करते हैं.

इंश्योरर आपकी मृत्यु की स्थिति में आपके आश्रितों या प्रियजनों को अश्योर्ड सम प्रदान करेगा. अगर आप जीवित रहते हैं, तो आप नियम और शर्तों के आधार पर मेच्योरिटी भुगतान के लिए पात्र हो सकते हैं.

यह कवच के रूप में कार्य करके आपके परिवार को फाइनेंशियल सुरक्षा प्रदान करता है.

लाइफ इंश्योरेंस पॉलिसी खरीदते समय क्या अनुमान लगाना चाहिए वह इस प्रकार है:

- पॉलिसी चुनना: आपको सबसे पहले तय करना होगा कि आप किस प्रकार की लाइफ इंश्योरेंस पॉलिसी चाहते हैं, आपको कितनी कवरेज राशि चाहिए, आपकी ज़रूरतों के अनुसार अवधि कितनी होनी चाहिए और लाभार्थियों के लिए कौन सी पॉलिसी सबसे उपयुक्त है.

- एप्लीकेशन: इसके बाद, आप आवश्यक चरण पूरे करते हैं और एप्लीकेशन फॉर्म भरते हैं. आपके स्वास्थ्य का मूल्यांकन करने के लिए मेडिकल जांच भी करनी पड़ सकती है.

- अप्रूवल और भुगतान: इसके बाद, आपको पॉलिसी डॉक्यूमेंटेशन मिलता है और आप नियमित प्रीमियम भुगतान करना शुरू करते हैं.

- नियमित प्रीमियम भुगतान: पॉलिसी की पूरी अवधि में आपकी मुख्य चिंता अपनी पॉलिसी की स्थिति को बनाए रखने के लिए प्रीमियम भुगतान करना है. इसके अलावा, आप आवश्यकतानुसार संशोधन करने के लिए स्वतंत्र हैं.

- मेच्योरिटी/मृत्यु: जब पॉलिसी मेच्योर हो जाती है या इंश्योर्ड व्यक्ति मृत्यु हो जाती है, तो इंश्योरर निर्धारित लाभार्थियों को मृत्यु लाभ या मेच्योरिटी राशि का भुगतान करेगा.

आपके द्वारा लाइफ इंश्योरेंस खरीदने के बाद, आपको मिलने वाले फाइनेंशियल लाभ यहां दिए गए हैं:

- यह आपके टैक्स भार को कम करता है

अगर आप अपने टैक्स से अपने प्रीमियम में कमी कर सकते हैं, तो आपको इंश्योरेंस खरीदना चाहिए.

- यह आपके परिवार को क़र्ज़ की रीपेमेंट करने में सहायता करेगा.

हम कभी नहीं जानते कि भविष्य में हमारे जीवन में क्या होगा. यदि आपके साथ कुछ होता है तो आपके परिवार को कार लोन, क्रेडिट कार्ड डेट या अन्य लोन से निपटना पड़ सकता है. लाइफ इंश्योरेंस पॉलिसी का भुगतान आपके प्रियजनों को इन कर्ज़ का भुगतान करने में मदद कर सकता है.

स्वस्थ व्यक्ति.

- यह आपको लॉन्ग-टर्म के लक्ष्यों को प्राप्त करने में सहायता दे सकता है.

आपके द्वारा चुने गए इंश्योरेंस प्लान के आधार पर, आप मामूली रकम इन्वेस्ट कर सकते हैं, जिससे यह समय के साथ बढ़कर आपको अपने सपनों का घर खरीदने या अपने सपनों का बिज़नेस शुरू करने में मदद करेगी.

- यह फाइनेंस के लिए सेफ्टी नेट प्रदान करता है.

परिवार में एकमात्र कमाने वाला होने के कारण, आपके निधन का फाइनेंशियल और भावनात्मक प्रभाव होगा. अगर आपके पास अच्छा लाइफ इंश्योरेंस है, तो आपके परिवार और प्रियजनों के शोक मनाने के दौरान उन्हें सहारा देने के लिए उनके पास फाइनेंशियल सेफ्टी नेट होगा.

लाइफ इंश्योरेंस से संबंधित सामान्य प्रश्न

1 लाइफ इंश्योरेंस के क्या लाभ हैं?

आपकी इनकम चाहे कितनी भी हो, लाइफ इंश्योरेंस यह सुनिश्चित करता है कि आपको असमय कुछ हो जाने पर आपके प्रियजनों की जरूरतों का ख्याल रखा जाए. यह लाइफ इंश्योरेंस का सबसे बड़ा फायदा है.

लाइफ इंश्योरेंस पॉलिसी आपको मन की शांति प्रदान करती है, चाहे आप इसे जीवन के किसी भी चरण में खरीदें. लाइफ इंश्योरेंस एक लाइफ कवर प्रदान करता है जो आपको और आपकी दुर्भाग्यपूर्ण मृत्यु के मामले में आपके परिवार को सुरक्षित रखता है. आपकी मृत्यु की स्थिति में लाइफ इंश्योरेंस से मिलने वाला क्लेम बच्चों की शिक्षा के लिए भुगतान करने, क़र्ज़ का भुगतान करने और घरेलू खर्चों में मदद करके आपके परिवार का फाइनेंशियल भविष्य सुरक्षित करेगा. लाइफ इंश्योरेंस में आप जो पैसे इन्वेस्ट करते हैं वे सुरक्षित रहते हैं और साथ ही आपके साथ कोई दुर्भाग्यपूर्ण घटना हो जाने पर आपके परिवार को इंश्योरेंस का भुगतान मिलता है.

सेलरी प्राप्त करने वाले लोग लाइफ इंश्योरेंस के लिए भुगतान किए गए प्रीमियम पर टैक्स छूट प्राप्त करते हैं और इस प्रकार उनकी टैक्स देयता कम हो जाती है. लाइफ इंश्योरेंस आपको कुछ मामलों में पॉलिसी पर लोन लेने की सुविधा भी प्रदान करता है. एक लाइफ इंश्योरेंस पॉलिसी आपको अपने बच्चों की शिक्षा, उनके विवाह और अपने रिटायरमेंट कॉर्पस सहित अपने जीवन के विभिन्न लक्ष्यों को प्लान करने में मदद करेगी.

आपकी लाइफ इंश्योरेंस पॉलिसी के साथ उपलब्ध राइडर आपको अपने प्लान को कस्टमाइज़ करने और अधिकतम लाभ प्राप्त करने में मदद करते हैं.

विभिन्न प्रकार के लाइफ इंश्योरेंस होते हैं, जो आपके और आपके परिवार के लिए सुरक्षित भविष्य के लाभ प्राप्त करने में मदद करते हैं.

2 लाइफ इंश्योरेंस का क्या मतलब है?

यह इंश्योरेंस प्रदाता और बीमित व्यक्ति के बीच एक अनुबंध होता है, जहां इंश्योरेंस प्रदाता, प्रीमियम्स के भुगतान के बदले, बीमित व्यक्ति की मृत्यु होने पर या पॉलिसी की मेच्योरिटी पर एक तय राशि का भुगतान करने के लिए सहमत होता है.

3 लाइफ इंश्योरेंस में सही सम इंश्योर्ड कैसे चुनें?

यह काम भविष्य की आय का पूर्वानुमान लगाकर, भविष्य के वार्षिक खर्चों का आकलन करके, बच्चों की शिक्षा और विवाह जैसे आर्थिक लक्ष्यों की भावी लागतों की गणना करके और अन्य ज़िम्मेदारियों को शामिल करके किया जा सकता है. या आप इसका अंदाज़ा लगाने के लिए अपनी वार्षिक आय को 10 से गुणा भी कर सकते हैं.

4 लाइफ इंश्योरेंस कोटेशन क्या हैं?

आप इंश्योरेंस कोटेशन के साथ संभावित पॉलिसी की अनुमानित लागत का पता लगा सकते हैं. इसमें पॉलिसी और कवर की जाने वाली चीजों के बारे में अन्य महत्वपूर्ण विवरण भी शामिल हैं.

अपने इंश्योरेंस कोटेशन के बारे में जानकारी का उपयोग करके, आप यह निर्धारित कर सकते हैं कि पॉलिसी उसी या तुलनात्मक कवरेज के लिए अन्य पॉलिसी से कोटेशन की तुलना करके सर्वश्रेष्ठ वैल्यू प्रदान करती है. अगर पॉलिसी टर्म लाइफ इंश्योरेंस है, तो टर्म लिमिट और कवरेज लिमिट आमतौर पर लाइफ इंश्योरेंस कोटेशन में शामिल होते हैं.

5 लाइफ इंश्योरेंस की सबसे अधिक आवश्यकता किसे होती है?

कोई भी व्यक्ति जो अपने घर में कमाने वाला व्यक्ति है और उस पर कुछ आश्रित हैं, उसे लाइफ इंश्योरेंस की आवश्यकता होती है. अगर आपकी असमय मृत्यु हो जाने के कारण इनकम बंद हो जाती है, तो आपके प्रियजनों को इसके नकारात्मक प्रभाव भुगतने पड़ेंगे. एक लाइफ इंश्योरेंस पॉलिसी सुनिश्चित करती है कि इंश्योर्ड व्यक्ति की मृत्यु के मामले में उसके प्रियजनों के फाइनेंशियल भविष्य को इंश्योरर द्वारा मिलने वाले भुगतान की मदद से सुरक्षित किया जा सके.

अगर आप कोई बिज़नेस करते हैं तो आप लाइफ कवर लेकर यह सुनिश्चित कर सकते हैं कि आपकी असमय मृत्यु की स्थिति में आपका बिज़नेस प्रभावित न हो. जब तक आपका उत्तराधिकारी बिज़नेस को सही तरीके से संभाल पाता है, तब तक यह कवर क़र्ज़ और खर्चों का भुगतान करके बिज़नेस को बनाए रखने में मदद करता है.

अगर आपने अपने जीवनकाल में कोई लोन लिया है, तो लाइफ कवर होने से आपके परिवार को इंश्योरेंस क्लेम का भुगतान प्राप्त होगा, जिसकी मदद से वह उस लोन को चुका सकेंगे.

6 लाइफ इंश्योरेंस प्लान के विभिन्न प्रकार कौन से हैं?

भारत में, हमारे पास हर आवश्यकता के अनुसार विभिन्न प्रकार के इंश्योरेंस प्लान हैं.

सबसे सरल प्लान टर्म इंश्योरेंस प्लान हैं, जिनमें डेथ बेनिफिट मिलता है, लेकिन मेच्योरिटी संबंधी कोई बेनिफिट नहीं मिलता है. टर्म इंश्योरेंस में, इंश्योरर इंश्योर्ड व्यक्ति की मृत्यु की स्थिति में लाभार्थियों को एकमुश्त राशि का भुगतान करने का वादा करता है. आज कल कुछ टर्म इंश्योरेंस प्लान पॉलिसीधारक के पॉलिसी अवधि तक जीवित रह जाने पर प्रीमियम वापस करने की सुविधा भी प्रदान करते हैं; इन्हें टर्म इंश्योरेंस विथ रिटर्न ऑफ प्रीमियम कहा जाता है.

भारत में मिलने वाले अन्य लाइफ इंश्योरेंस प्लान में एंडोमेंट इंश्योरेंस प्लान, यूनिट लिंक्ड इंश्योरेंस प्लान (ULIPs), मनीबैक इंश्योरेंस प्लान, होल लाइफ इंश्योरेंस प्लान, ग्रुप लाइफ इंश्योरेंस, चाइल्ड इंश्योरेंस प्लान और रिटायरमेंट इंश्योरेंस प्लान शामिल हैं.

7 लाइफ इंश्योरेंस प्रीमियम को प्रभावित करने वाले कारक क्या हैं?

पॉलिसीधारक के लाइफ इंश्योरेंस प्रीमियम को प्रभावित करने वाला मुख्य कारक उनकी आयु है. युवा व्यक्तियों को आमतौर पर स्वस्थ माना जाता है और उनमें अचानक कोई बड़ी बीमारी होने या उनकी अचानक मृत्यु हो जाने की संभावना बहुत कम होती है; इसलिए युवाओं से कम प्रीमियम लिया जाता है.

जेंडर या लिंग भी प्रीमियम को प्रभावित करने वाला एक कारक है. वैज्ञानिक और सांख्यिकीय आंकड़ों से यह प्रमाणित हुआ है कि महिलाएं औसतन पुरुषों की तुलना में 5 वर्ष अधिक जीवित रहती हैं. तो इस कारण यह माना जा सकता है कि महिलाएं पॉलिसी में लंबी अवधि तक बनी रहेंगी और इसलिए उनसे कम प्रीमियम लिया जाता है.

मेडिकल रिकॉर्ड भी प्रीमियम निर्धारित करने में महत्वपूर्ण कारक की भूमिका निभाते हैं, क्योंकि लाइफ इंश्योरेंस पॉलिसी आमतौर पर एक अंडरराइटिंग प्रोसेस के साथ आती है जिसमें पॉलिसीधारक की पूरी मेडिकल जांच शामिल होती है. फिज़िकल हेल्थ से संबंधित या संभावित बीमारी का कोई भी खतरा होने पर भुगतान की जाने वाली प्रीमियम राशि पर प्रभाव पड़ सकता है.

इसी प्रकार फैमिली हिस्ट्री भी महत्वपूर्ण होती है, क्योंकि कुछ बीमारियां आनुवांशिक होती हैं और वे परिवार से पॉलिसीधारक में आ सकती हैं. परिवार की मेडिकल हिस्ट्री इन पैटर्न का खुलासा करने में महत्वपूर्ण भूमिका निभाती है और इससे प्रीमियम की राशि प्रभावित हो सकती है.

स्वास्थ्य के लिए हानिकारक मानी जाने वाली आदतें, जैसे धूम्रपान करना और शराब पीना आदि, लंबी अवधि में आपकी हेल्थ को तो प्रभावित करती ही हैं साथ ही भुगतान की जाने वाली प्रीमियम राशि पर भी इनका प्रभाव पड़ता है. प्रोफेशन और लाइफस्टाइल भी लाइफ इंश्योरेंस प्रीमियम को प्रभावित कर सकते हैं. माइनिंग, ऑयल और गैस तथा फिशरीज़ जैसे खतरनाक माने जाने वाले प्रोफेशन में काम करने वाले व्यक्तियों सहित पर्वतारोहण जैसी खतरनाक गतिविधियों में भाग लेने वाले लोगों से अधिक प्रीमियम लिया जा सकता है.

8 मैं लाइफ इंश्योरेंस का क्लेम कैसे फाइल करूं?

पॉलिसी की मेच्योरिटी पर या राइडर क्लेम के रूप में या पॉलिसीधारक की मृत्यु पर लाइफ इंश्योरेंस क्लेम किए जा सकते हैं. मृत्यु के क्लेम के मामले में, लाभार्थी, जो पॉलिसी का नॉमिनी है, उसे एक सूचना फॉर्म भरकर इंश्योरर को जल्द से जल्द क्लेम के बारे में सूचित करना होता है. यह फॉर्म इंश्योरेंस कंपनी की नज़दीकी ब्रांच से लिया जा सकता है या इसे इंश्योरेंस कंपनी की वेबसाइट से डाउनलोड किया जा सकता है. इसके साथ इंश्योर्ड व्यक्ति का मृत्यु सर्टिफिकेट, इंश्योर्ड व्यक्ति का जन्म सर्टिफिकेट (आयु के प्रमाण के लिए), मूल पॉलिसी डॉक्यूमेंट और इंश्योरर द्वारा अनुरोध किए गए किसी भी अन्य डॉक्यूमेंट जैसे संबंधित डॉक्यूमेंट प्रदान करने होते हैं.

इंश्योरर को सभी डॉक्यूमेंट प्राप्त होने के 30 दिनों के भीतर क्लेम सेटल करना पड़ता है. अगर आगे जांच की आवश्यकता पड़ती है, तो इंश्योरर को क्लेम की लिखित सूचना प्राप्त होने की तिथि से छह महीनों के भीतर इस जांच की सभी प्रक्रियाएं पूरी करनी पड़ती हैं.

अगर आप मेच्योरिटी क्लेम कर रहे हैं, तो पहले इंश्योरर बैंक डिस्चार्ज फॉर्म के साथ पॉलिसीधारक से संपर्क करता है. पॉलिसीधारक को यह फॉर्म भरना होता है और अनुरोध किए गए संबंधित डॉक्यूमेंट के साथ इंश्योरर के यहां सबमिट करना होता है.

राइडर क्लेम के मामले में, जो अतिरिक्त प्रीमियम का भुगतान करने पर पॉलिसीधारकों को प्राप्त होने वाले अतिरिक्त लाभ हैं, विधिवत भरा गया क्लेम फॉर्म और पॉलिसी की कॉपी इंश्योरर के यहां सबमिट करनी पड़ती है. प्रीमियम की माफी और क्रिटिकल इलनेस जैसे विभिन्न राइडर्स को अलग-अलग तरीकों से सेटल किया जाता है.

9 लाइफ इंश्योरेंस द्वारा किस प्रकार की मृत्यु को कवर नहीं किया जाता है?

हालांकि दुर्घटनाओं के कारण होने वाली मृत्यु लाइफ इंश्योरेंस द्वारा कवर की जाती है, लेकिन इसमें कुछ अपवाद हैं. अगर इंश्योर्ड व्यक्ति किसी भी आपराधिक गतिविधि में शामिल है या नशे या मादक पदार्थों के कारण मृत्यु होती है, तो इस प्रकार की मृत्यु को टर्म लाइफ इंश्योरेंस प्लान में कवर नहीं किया जाता है. स्काई डाइविंग और बंजी जंपिंग जैसे एडवेंचर स्पोर्ट्स में भाग लेने के दौरान इंश्योर्ड व्यक्ति की मृत्यु होने पर इसे ऐसे प्लान में कवर नहीं किया जाता है.

आत्महत्या के मामले में मृत्यु लाभ आमतौर पर इंश्योरेंस कंपनियों के विवेकाधिकार पर निर्भर होते हैं. आमतौर पर, अगर इंश्योर्ड व्यक्ति की मृत्यु आत्महत्या के कारण शुरुआती 12 महीनों के भीतर हो जाती है तो लाभार्थियों को नॉन-लिंक्ड प्लान के मामले में भुगतान किए गए प्रीमियम से संचित राशि का 80 प्रतिशत और लिंक्ड प्लान के मामले में 100 प्रतिशत मिलता है.

टर्म इंश्योरेंस प्लान खुद से लगाई गई चोटों या HIV/AIDS जैसी यौन संचारित बीमारियों के कारण होने वाली मृत्यु को कवर नहीं करते हैं.

शराब या मादक पदार्थों के सेवन के कारण होने वाली मृत्यु भी टर्म प्लान द्वारा कवर नहीं की जाती है. इसी प्रकार नॉमिनी द्वारा क्लेम के लालच में पॉलिसीधारक की हत्या कर दिए जाने पर भी लाभ का भुगतान नहीं किया जाता है. किसी ऐसी मौजूदा बीमारी के कारण होने वाली मृत्यु को भी टर्म लाइफ इंश्योरेंस प्लान में कवर नहीं किया जाता है जिसका खुलासा पॉलिसी खरीदते समय नहीं किया गया हो. सुनामी, भूकंप, बाढ़ आदि जैसी प्राकृतिक आपदाओं के कारण होने वाली मृत्यु टर्म इंश्योरेंस द्वारा कवर नहीं की जाती है, जब तक कि पॉलिसीधारक ने उस उद्देश्य के लिए राइडर का विकल्प नहीं चुना हो.

10 लाइफ इंश्योरेंस के क्या उपयोग हैं?

इससे टैक्स लाभ, आर्थिक सुरक्षा, परिवार के लिए फाइनेंशियल कवरेज, रिटायरमेंट प्लानिंग, भविष्य के लक्ष्यों को पूरा करने के लिए निधि और आपकी पूंजी को बढ़ाने आदि जैसी सुविधाएं मिलती हैं.

लाइफ इंश्योरेंस प्रोडक्ट्स के बारे में अधिक जानें

1 टर्म इंश्योरेंस के 3 लाभ क्या हैं?

प्रीमियम उचित होते हैं, आपका परिवार आपकी मृत्यु की स्थिति में फाइनेंशियल रूप से सुरक्षित होता है और आप गंभीर बीमारियों और दुर्घटना के कारण होने वाली मृत्यु के लिए कवरेज भी जोड़ सकते हैं.

2 क्या टर्म इंश्योरेंस प्लान खरीदना एक अच्छा विचार है?

टर्म इंश्योरेंस पॉलिसी खरीदकर परिवार के लिए अपने फाइनेंशियल लक्ष्यों को प्राप्त करना और अपने रोज़मर्रा के खर्चों को पूरा करना संभव है. अगर पर्याप्त लाइफ कवर का टर्म इंश्योरेंस है, तो इंश्योर्ड व्यक्ति के आश्रितों को फाइनेंशियल रूप से कष्ट नहीं होता है. आप किसी भी अनिश्चितता से अपने परिवार के भविष्य को सुरक्षित करने के लिए 1 करोड़ के लिए सर्वश्रेष्ठ टर्म इंश्योरेंस प्लान का विकल्प चुन सकते हैं.

3 क्या टर्म इंश्योरेंस में दुर्घटना में होने वाली मृत्यु को कवर किया जाता है?

टर्म इंश्योरेंस पॉलिसी में दुर्घटना में होने वाली मृत्यु को कवर किया जाता है. पॉलिसीधारक की मृत्यु होने पर सम इंश्योर्ड राशि का भुगतान किया जाएगा, चाहे मृत्यु का कारण हेल्थ संबंधी समस्या हो, दुर्घटना हो या अन्य कोई कारण हो.

4 टर्म लाइफ पॉलिसी के अंत में क्या होता है?

जब टर्म लाइफ इंश्योरेंस प्लान समाप्त हो जाता है, तो पॉलिसीधारक को कोई कार्रवाई करने की आवश्यकता नहीं होती है. पॉलिसीधारक को सूचित किया जाएगा कि पॉलिसी अब प्रभावी नहीं है; कोई प्रीमियम देय नहीं है, और कोई मृत्यु लाभ नहीं दिया जाएगा.

5 टर्म लाइफ इंश्योरेंस के तहत मिलने वाले मृत्यु लाभ क्या हैं?

अगर आपकी अचानक मृत्यु हो जाती है, तो आपके आश्रितों को एकमुश्त रूप में मृत्यु लाभ प्रदान किया जाता है. लेकिन कुछ टर्म इंश्योरेंस पॉलिसी रोजमर्रा के खर्चों में सहायता करने के लिए एकमुश्त राशि के साथ मासिक इनकम भी प्रदान करती हैं.

6 टर्म इंश्योरेंस प्रीमियम क्या है?

फाइनेंशियल सुरक्षा के बदले आप इंश्योरेंस कंपनी को जो भुगतान करते हैं, उसे प्रीमियम कहा जाता है. प्रीमियम का भुगतान मासिक, अर्ध-वार्षिक या वार्षिक रूप से किया जा सकता है.

- सेविंग

- ULIP

- रिटायरमेंट

- चाइल्ड

1 सेविंग इंश्योरेंस प्लान क्या है?

सेविंग इंश्योरेंस प्लान एक प्रकार की इंश्योरेंस पॉलिसी है जो आपको फाइनेंशियल रूप से सुरक्षित भविष्य के लिए इन्वेस्ट करने की सुविधा देती है. ये प्लान आपको बचत की आदत विकसित करने में मदद करते हैं और अपने भविष्य के लक्ष्यों को प्राप्त करने में आपकी सहायता करते हैं. सबसे महत्वपूर्ण रूप से, वे पॉलिसीधारक को लाइफ कवरेज प्रदान करते हैं, जिससे उनके परिवार का फाइनेंशियल भविष्य सुरक्षित हो जाता है.

2 आपको सेविंग इंश्योरेंस प्लान में क्यों इन्वेस्ट करना चाहिए?

अगर आप जोखिम से बचना चाहते हैं, लेकिन अपने भविष्य के फाइनेंशियल लक्ष्यों के लिए पैसे भी इकट्ठा करना चाहते हैं, तो एच डी एफ सी लाइफ गारंटीड इनकम इंश्योरेंस प्लान8 जैसा सेविंग इंश्योरेंस प्लान आपके लिए आदर्श हो सकता है. ये पॉलिसी लाइफ कवरेज प्रदान करती है, आपके प्रियजनों की सुरक्षा करती है और उन्हें कठिन समय में फाइनेंशियल सहायता देती है. इसके अलावा, यह आपको बचत की एक अनुशासित आदत विकसित करने और आपके भविष्य के लिए फंड तैयार में मदद करती है.

3 सेविंग इंश्योरेंस प्लान के क्या लाभ हैं?

जब आप एच डी एफ सी लाइफ संचय पार एडवांटेज9 जैसी सेविंग इंश्योरेंस पॉलिसी खरीदते हैं, तो आपको फाइनेंशियल स्थिरता का लाभ मिलता है क्योंकि यह भविष्य के खर्चों को पूरा करने में आपकी मदद करने के लिए गारंटीड रिटर्न प्रदान करता है. यह प्लान पॉलिसीधारक को लाइफ कवरेज भी प्रदान करता है, जिससे आपको कुछ भी होने की स्थिति में आपके परिवार को फाइनेंशियल सुरक्षा मिलती है. ये प्लान इनकम टैक्स एक्ट 1961# के तहत टैक्स बचत के लिए भी पात्र हैं.

4 सेविंग इंश्योरेंस प्लान के टैक्स लाभ क्या हैं?

सेविंग इंश्योरेंस प्लान, इनकम टैक्स एक्ट के सेक्शन 80C# और सेक्शन 10(10D)# के तहत टैक्स लाभ प्रदान करते हैं. प्रीमियम राशि, सेक्शन 80C# के तहत आपकी टैक्स योग्य आय से प्रति वर्ष ₹1, 50,000 तक की कटौती के लिए पात्र है. टैक्स लाभ के लिए पात्र होने के लिए आपका प्रीमियम सम अश्योर्ड के 10% से कम होना चाहिए. सेक्शन 10(10D) के तहत, पॉलिसी समाप्त होने पर देय मेच्योरिटी और इंश्योरेंस लाभ टैक्स-फ्री होते हैं.

5 मुझे लॉन्ग-टर्म या शॉर्ट-टर्म सेविंग इन्वेस्टमेंट प्लान में से कौन सा चुनना चाहिए?

आपके द्वारा सेविंग इन्वेस्टमेंट प्लान के लिए चुनी गई अवधि आपके लक्ष्य पर निर्भर करती है. अगर आप विदेश में छुट्टी मनाने या घर के रेनोवेशन जैसे किसी अल्पकालिक लक्ष्य के लिए बचत करना चाहते हैं, तो आप शॉर्ट टर्म प्लान का विकल्प चुन सकते हैं. लेकिन, अगर आप अपने बच्चे को कॉलेज भेजने, घर खरीदने या रिटायरमेंट के लिए बचत कर रहे हैं, तो आपको लॉन्ग-टर्म प्लान चुनना चाहिए.

6 एच डी एफ सी लाइफ का सेविंग प्लान क्यों चुनें?

एच डी एफ सी लाइफ स्थिर रिटर्न प्रदान करता है और हमारा इंडिविजुअल डेथ क्लेम सेटलमेंट रेशियो बेहतर है. इस प्रकार आपको और आपके प्रियजनों को फाइनेंशियल सुरक्षा मिलती है. हम कई प्लान और कस्टमाइज़ेशन के विकल्प प्रदान करते हैं, जिससे आपको अपनी फाइनेंशियल ज़रूरतों के लिए आदर्श सेविंग प्लान खोजने में मदद मिलती है.

लाइफ इंश्योरेंस के बारे में सारी जानकारी यहां पाएं.

हम आपको जीवनभर के लिए सही इंश्योरेंस लेने का फैसला करने में मदद करते हैं.

HDFC लाइफ

लाइफ इंश्योरेंस एक्सपर्ट द्वारा रिव्यू किया गया

एच डी एफ सी लाइफ एक भरोसेमंद लाइफ इंश्योरेंस पार्टनर है

हम एचडीएफसी लाइफ में नए प्रोडक्ट और सर्विसेज़ प्रदान करने के लिए प्रतिबद्ध हैं, जो व्यक्तियों को 'गर्व का जीवन' जीने में सक्षम बनाते हैं. हम दो दशकों से अधिक समय से लाइफ इंश्योरेंस प्लान - प्रोटेक्शन, पेंशन, सेविंग, इन्वेस्टमेंट, एन्युटी और हेल्थ प्रदान कर रहे हैं.

लोकप्रिय खोजें

- टर्म इंश्योरेंस

- इन्वेस्टमेंट प्लान

- सेविंग्स प्लान

- ULIP प्लान

- रिटायरमेंट प्लान

- हेल्थ इंश्योरेंस प्लान

- चाइल्ड इंश्योरेंस प्लान

- ग्रुप इंश्योरेंस प्लान

- BMI कैलकुलेटर

- कंपाउंड इंटरेस्ट कैलकुलेटर

- टर्म इंश्योरेंस कैलकुलेटर

- टर्म इंश्योरेंस क्या है

- 1 करोड़ का टर्म इंश्योरेंस

- 2 करोड़ का टर्म इंश्योरेंस

- 50 लाख का टर्म इंश्योरेंस

- 5 करोड़ का टर्म इंश्योरेंस

- 5 वर्षों का इन्वेस्टमेंट प्लान

- 10 वर्षों का इन्वेस्टमेंट प्लान

- प्रति माह 30000 की पेंशन पाएं

- प्रति माह 50000 की पेंशन पाएं

- 10 वर्षों में ULIP रिटर्न

- 5 वर्षों में ULIP रिटर्न

- इन्वेस्टमेंट कैलकुलेटर

- एन्युटी प्लान

- NPS की एन्युटी

- रिटायरमेंट कैल्क्यूलेटर

- पेंशन कैलकुलेटर

- ULIP कैलकुलेटर

- सबसे अच्छे इन्वेस्टमेंट विकल्प

- भारत में सर्वश्रेष्ठ इन्वेस्टमेंट विकल्प

- वन टाइम इन्वेस्टमेंट

- इन्वेस्टमेंट के प्रकार

- सबसे सुरक्षित निवेश

- शॉर्ट-टर्म इन्वेस्टमेंट

- इन्वेस्टमेंट क्या है

- PPF कैलकुलेटर

- गृहिणियों के लिए टर्म इंश्योरेंस

- पैसा वापस नीति

- लाइफ इंश्योरेंस पॉलिसी

- ज़ीरो कॉस्ट टर्म इंश्योरेंस

- NFO

- क्रिटिकल इलनेस इंश्योरेंस

- होल लाइफ इंश्योरेंस

- टर्म इंश्योरेंस के लाभ

- लाइफ इंश्योरेंस के प्रकार

- टर्म इंश्योरेंस के प्रकार

- एंडाओमेंट पॉलिसी

- लाइफ इंश्योरेंस के लाभ

- NRI के लिए टर्म इंश्योरेंस

- महिलाओं के लिए टर्म इंश्योरेंस

- स्व-व्यवसायी के लिए टर्म इंश्योरेंस

- हेल्थ इंश्योरेंस के लाभ

- सीनियर सिटीज़न के लिए हेल्थ इंश्योरेंस

- NRI के लिए हेल्थ इंश्योरेंस

- सेविंग स्कीम्स

- NRI के लिए ULIP

- NRI के लिए लाइफ इंश्योरेंस

- NRI के लिए इन्वेस्टमेंट प्लान

- धूम्रपान करने वालों का हेल्थ इंश्योरेंस

- स्व-व्यवसायी के लिए हेल्थ इंश्योरेंस

- हेल्थ इंश्योरेंस के प्रकार

- महिलाओं के लिए हेल्थ इंश्योरेंस

- सेविंग कैलकुलेटर

- इंश्योरेंस में नॉमिनी क्या है

- लाइफ इंश्योरेंस की विशेषताएं

- रिटायरमेंट प्लानिंग

- 1 करोड़ का सबसे बेहतर टर्म इंश्योरेंस प्लान

- टर्म इंश्योरेंस की विशेषताएं

- पर्सनल एक्सीडेंट इंश्योरेंस

- एन्युटी कैलकुलेटर

जानिए हिंदी में

- टर्म इंश्योरेंस

- सेविंग और इन्वेस्टमेंट प्लान

- यूनिट लिंक्ड बीमा प्लान

- रिटायरमेंट - एन्युटी और पेंशन प्लान

- चाइल्ड इंश्योरेंस प्लान

- एन्युटी प्लान

- रिटायरमेंट प्लानिंग

- कैपिटल गारंटी प्लान

- 1 करोड़ का टर्म इंश्योरेंस

- 2 करोड़ का टर्म इंश्योरेंस

- यूलिप क्या है?

- लाइफ इंश्योरेंस प्लान

- एच डी एफ सी लाइफ संचय प्लस

- इन्वेस्टमेंट प्लान

- इन्वेस्टमेंट कैलकुलेटर

- गारंटीड रिटर्न इन्वेस्टमेंट प्लान

- टर्म इंश्योरेंस क्या है?

नियम और शर्तें लागू*

1. इनकम टैक्स एक्ट, 1961 के अनुसार. टैक्स लाभ, टैक्स कानूनों में बदलाव के अधीन हैं.

2. इस विकल्प का उपयोग 30 से अधिक किसी भी पॉलिसी वर्ष में किया जा सकता है, लेकिन पिछले 5 पॉलिसी वर्षों में नहीं किया जा सकता है. अगर लाइफ गोल या रिटर्न ऑफ प्रीमियम विकल्प चुना जाता है, तो यह सुविधा उपलब्ध नहीं होती है.

3. पॉलिसी अवधि के दौरान टर्मिनल इलनेस के डायग्नोसिस के मामले में मृत्यु होने पर सम अश्योर्ड, अधिकतम रु. 2 करोड़ तक एक्सीलरेट किया जाएगा. यह सुविधा लाइफ और लाइफ प्लस विकल्प के लिए 80 वर्ष की आयु तक उपलब्ध है.

4. पॉलिसी अवधि के दौरान सर्वाइवल पर गारंटीड लाभ का भुगतान किया जाता है, बशर्ते प्रीमियम भुगतान अवधि के दौरान सभी देय प्रीमियम का भुगतान किया गया हो.

7. कैपिटल गारंटी के साथ लेवल कवर और कैपिटल गारंटी के साथ डीक्रिजिंग कवर प्लान विकल्पों के तहत उपलब्ध.

8. एच डी एफ सी लाइफ गारंटीड इनकम इंश्योरेंस प्लान UIN: 101N146V04. नॉन-लिंक्ड, नॉन-पार्टिसिपेटिंग इंडिविजुअल लाइफ इंश्योरेंस सेविंग प्लान.

9. इस प्रोडक्ट में एक नॉन-लिंक्ड, पार्टिसिपेटिंग, लाइफ इंश्योरेंस प्लान एच डी एफ सी लाइफ संचय पार एडवांटेज (UIN: 101N136V03) का कवरेज उपलब्ध है.

बशर्ते सभी देय प्रीमियम का भुगतान किया गया है और पॉलिसी लागू है.

यह विकल्प 50 से 60 वर्ष की प्रवेश आयु के लिए उपलब्ध है.

#टैक्स लाभ इनकम टैक्स एक्ट, 1961 के सेक्शन 10 और अन्य प्रावधानों के तहत शर्तों के अधीन हैं. टैक्स कानून समय-समय पर बदल सकते हैं.

^~. भुगतान किए गए कुल प्रीमियम का मतलब है प्राप्त होने वाले कुल प्रीमियम, जिनमें कोई भी अतिरिक्त प्रीमियम, कोई भी राइडर प्रीमियम और टैक्स शामिल नहीं हैं. अगर ROP का विकल्प चुना गया है, तो भुगतान किए गए कुल प्रीमियम में बेस प्लान विकल्प के लिए भुगतान किए गए प्रीमियम और ROP विकल्प के लिए भुगतान किए गए अतिरिक्त प्रीमियम शामिल होंगे. यह लाभ केवल लाइफ और लाइफ प्लस ऑप्शन में उपलब्ध है.

*. अन्य प्लान के बारे में अधिक जानकारी के लिए, कृपया वेबसाइट www.hdfclife.com पर प्रोडक्ट कैटेगरी पेज पर जाएं

** टैक्स लाभ, इनकम टैक्स एक्ट 1961 के सेक्शन 80C और अन्य प्रावधानों के अधीन हैं. टैक्स कानून समय-समय पर बदल सकते हैं.

^^इस प्रोडक्ट को 30 सितंबर, 2024 को या उससे पहले वापस लिया जाएगा या संशोधित किया जाएगा

ARN - ED/04/24/10755-HI